Daňové priznanie za rok 2016

V článku sa budeme venovať vypracovaniu a podaniu daňového priznania za zdaňovacie obdobie 2016. V zmysle zákona č. 595/2003 Z. z. o dani z príjmov v znení neskorších predpisov (ďalej len „zákon o dani z príjmov“) sa daňovníci delia na fyzické osoby a na právnické osoby. Každá právna forma podnikania má svoje vzorové tlačivo na rok 2016, ktoré má povinnosť vyplniť a podať.

Ako vyplniť daňové priznanie pre fyzické osoby za rok 2016

Pre fyzické osoby sú určené daňové priznania typu A a B. Konkrétny vzor daňového priznania sa používa v závislosti od dosiahnutých príjmov v roku 2016.

Daňové priznanie typ A podávajú daňovému úradu len fyzické osoby, ktoré mali v roku 2016 zdaniteľné príjmy len zo závislej činnosti podľa § 5 zákona o dani z príjmov (zamestnanie, dohoda)

V určitých prípadoch fyzická osoba nemusí podávať daňové priznanie. Mnoho daňovníkov si vysporiadajú daňovú povinnosť k dani z príjmov po skončení kalendárneho roka prostredníctvom ročného zúčtovania, ktoré im vykoná ich zamestnávateľ. Povinnosť vyplniť a podať daňové priznanie nevzniká napríklad ani vtedy, ak je zdaniteľný príjem nižší ako 1 901,67 €.

Daňové priznanie typ B podávajú daňovému úradu fyzické osoby, ktoré mali v roku 2016 príjmy zo živnosti, príjmy z poľnohospodárskej výroby, príjmy z prenájmu nehnuteľnosti, príjmy (úroky) z poskytnutých pôžičiek, príjmy z predaja nehnuteľnosti alebo príjmy z predaja obchodného podielu vo firme.

Občania, ktorí majú viacero druhov príjmov majú povinnosť podať daňové priznanie za rok 2016, ak úhrn ich zdaniteľných príjmov presiahne už spomínaných 1 901,67 €. Finančná správa ich však k podaniu daňového priznania môže vyzvať. Fyzické osoby musia podať daňové priznanie aj v prípade, ak vykážu daňovú stratu.

Ako vyplniť daňové priznanie pre právnicke osoby za rok 2016

Pre právnické osoby napr. ( s.r.o., a.s., občianske združenia, neziskové organizácie) je povinnosť podať daňové priznanie za rok 2016.

Do daňového priznania právnické osoby udávajú výsledky hospodárenia, ktoré vychádzajú z účtovníctva, pričom výsledky hospodárenia sú ďalej upravené o odpočítateľné položky. Upravené výsledky tvoria potom základ dane.

Prílohy daňového priznania za rok 2016

K daňovým priznaniam sa prikladajú prílohy, ktoré preukazujú skutočnosti uvedené v daňovom priznaní. Prílohy k daňovým priznaniam sú rôzne a ich počet je individuálny.

Prílohy daňového priznania typu A a B:

- potvrdenie o zdaniteľných príjmoch fyzickej osoby zo závislej činnosti

- rodný list

- potvrdenie o vykonávaní dobrovoľníckej činnosti najmenej 40 hodín

- PRÍLOHA č. 1 – Odpočet výdavkov (nákladov) na výskum a vývoj a údaje o projektoch výskumu a vývoja podľa § 30c zákona

- PRÍLOHA č.2 – Údaje na účely sociálneho poistenia a zdravotného poistenia

- Čestné vyhlásenie

Prílohy daňového priznania typu PO:

- prepočet dane z príjmov zaplatenej v zahraničí v cudzej mene na euro,

- evidencia v rozsahu účtovnej závierky (týka sa právnických osôb, ktoré zostavujú účtovnú závierku podľa medzinárodných štandardov pre finančné výkazníctvo),

- prehľad úprav výsledku hospodárenia vykázaného podľa medzinárodných štandardov pre finančné výkazníctvo na upravený výsledok hospodárenia.

Ak podávate daňové priznanie za rok 2016, v daňovom priznaní sa uvádzajú 2 prílohy, UZ a poznámky sú súčasťou DP a nie prílohami.

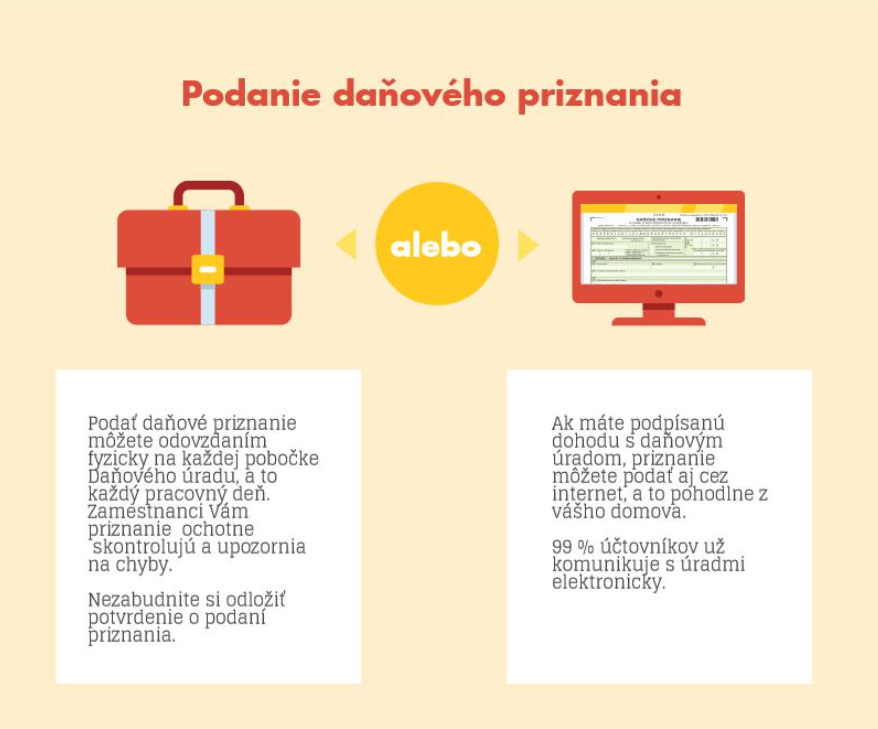

Podať daňové priznanie môžete viacero spôsobmi:

- Priznanie v papierovej forme odovzdané osobne na pobočke daňového úradu

- Priznanie v elektronickej podobe cez portál Finančnej Správy

- Priznanie v papierovej forme podávané/posielané prostredníctvom Slovenskej pošty na adresu daňového úradu

Podanie daňového priznania osobne na pobočke

Podávanie daňových priznaní na pobočke daňového úradu má svoje výhody aj nevýhody, pričom ako účtovník odporúčam osobné podávanie, kde často ešte aj pracovník daňového úradu dokáže daňovníka upozorniť na chýbajúce údaje alebo prílohy.

Výhody:

- Kontrola daňového priznania pracovníčkou daňového úradu

- Upozornenie na chyby v daňovom priznaní

- Okamžitá oprava alebo odstránenie nedostatkov daňového priznania za rok 2016

- Potvrdenie o podaní daňového priznania za rok 2016

Nevýhody:

- Časovo náročné vyčkanie radov na daňových úradoch, najmä koncom marca

- Obmedzené otváracie hodiny daňových úradov

- V každom meste je len 1 daňový úrad, kým pobočiek pošty je viac

Podanie daňového priznania elektronicky cez portál FS

Podávať daňové priznanie elektronicky majú povinnosť tie daňové subjekty, ktoré sú platcami DPH alebo už majú túto komunikáciu vybavenú cez vlastné ID. Na podanie priznania majú viac času, keďže podávať môžu až do 23:59 – 31.03.2017 (piatok), tu chcem len upozorniť na možné technické problémy s pripojením na internet alebo server, ktorý tiež nemusí správne fungovať, najmä z dôvodu vyťaženia portálu.

Výhody:

- Kontrola daňového priznania cez kontrolné algoritmy

- Upozornenie na chyby v daňovom priznaní

- Nie je potrebné tlačiť daňové priznanie

- Nie je potrebné cestovať ani čakať na pobočkách pošty a daňového úradu

- Potvrdenie o podaní daňového priznania cez portál

Podanie daňového priznania poštou

Ak nemáte čas alebo možnosť podať priznanie počas otváracích hodín daňových úradov, musíte si zvoliť túto formu, ktorá zostáva jedinou možnosťou, ak nemáte už spomínanú elektronickú komunikáciu. Posielanie daňových priznaní je odporúčané posielať formou doporučeného listu, kde pri kontrole dokážete preukázať podací lístok o podaní daňového priznania.

Predĺženie lehoty na podanie daňového priznania za 2016

Ak nemáte spravené daňové priznanie alebo účtovníctvo, je možnosť podať oznámenie o odklade do 31.03.2017. Odklad môže byť 3 až 6 mesiacov. V článku nestíham podať daňové priznanie? Aké je riešenie? sme už písali o môžnostiach.

Pri podávaní oznámenia o predĺžení lehoty na podanie daňového priznania musí daňovník rešpektovať určité pravidlá:

- oznámenie o odklade daňového priznania musí daňovník podať do lehoty na podanie daňového priznania (väčšinou do konca marca nasledujúceho zdaňovacieho obdobia),

- oznámenie o odklade daňového priznania nemôže podať daňovník v konkurze alebo v likvidácii. Daňovník v konkurze alebo v likvidácii môže podať správcovi dane žiadosť o predĺženie lehoty (nie oznámenie) najneskôr 15 dní pred uplynutím lehoty na podanie daňového priznania (väčšinou do konca marca). Správca dane rozhodne, či daňovníkovi v konkurze alebo v likvidácii povolí odklad daňového priznania,

- ak daňovník nemá zdaniteľné príjmy zo zdrojov v zahraničí, lehotu na podanie daňového priznania môže predĺžiť maximálne o tri mesiace (ak je lehota na podanie do konca marca, môže predĺžiť lehotu do konca júna),

- ak má daňovník aj zdaniteľné príjmy zo zdrojov v zahraničí, lehotu na podanie daňového priznania môže predĺžiť maximálne o šesť mesiacov (v prípade, že lehota na podanie je do konca marca, daňovník môže predĺžiť lehotu do konca septembra).

V oznámení môžete používať jednoduché formulovanie, ako napr.:

,,Dobrý deň,

chceme požiadať o odklad povinnosti podať daňové priznanie k dani z príjmov za rok 2016 do lehoty 30.6.2017.

Ďakujeme,,

Konateľ a spolumajiteľ účtovnej spoločnosti Ekonoom.sk s.r.o., v doterajšej práci sa venoval prevažne účtovníctvu malých firiem fyzických a právnických osôb. Aktívne sa pripravuje na znaleckú činnosť v odbore Účtovníctvo, daňovníctvo a personalistika. Je asistentom audítora a autor knihy Chyby účtovníctva.